【热点时评】美联储降息一次都勉强?鹰派可能只是嘴硬

澳洲联储周二(18日)连续第五次按兵不动,瑞士央行、英国央行日内也将结束各自议息会议。

这个央行超级周本已热闹异常,而上周结束FOMC会议后,多位美联储官员又赶在隔夜假期前各抒己见,言辞颇为抢戏。

那么对于全球最重要央行年内政策前景,决策者到底怎么看?

抗通胀见成效 鹰派仍占上风

1、美联储理事库格勒上日表示,近期数据让她谨慎乐观,美联储正在朝着2%的通胀目标取得进展。

她的利率观点相对鸽派:如果经济状况如她预期般发展,今年晚些时候可能适于降息。

2、纽约联储主席威廉姆斯、FOMC永久票委对通胀动态感到满意,他预计今年下半年和明年通胀将继续下降。

但他也强调,今年降息时机或程度的决定都将取决于经济数据。

3、波士顿联储主席柯林斯则认为,目前判定通胀是否持久回到2%的目标水平还为时嫌早。

对于利率决定,她说美联储应在降息时点上保持耐心。

4、里士满联储主席、今年FOMC票委巴尔金表示,需要看到“通胀减缓的持续性和广泛性”。

他坚称,在看到通胀持续降至2%目标之前,他不会考虑改变利率,而且未来降息一次后按兵不动可能是合理的。

5、虽然巴尔金的立场对比其他官员更为鹰派,但较之圣路易斯联储新任主席Musalem“可能需‘几个季度’才能看到支持降息的数据”的说辞就不那么令人惊讶了。

降息:市场定价年内两次

而从上述官员讲话内容来看,通胀仍是美联储的政策重心。美联储上周会议曾大幅调整点阵图预测,预计年内降息一次,但明、后年降息次数都达到四次。

不过市场给出的降息预测并不保守,债市交投情况暗示,市场参与者预计今年美联储会降息两次。

因最新发布的美国零售数据表现疲软,借贷成本下降的预期促使美债价格上升。

未平仓合约的走势也与空头回补一致,掉期市场重新定价了年内两次25个基点的降息。

美国5月零售销售月率增幅仅为0.1%,低于0.3%的市场预期,4月数据从持平下修为下降0.2%。库格勒在数据发布后表示,美国零售销售数据表明经济活动可能在降温。

不行动无异于“玩火”

对于美联储在降息判断上的保守态度,业界也纷纷发出警告,认为不采取及时行动将严重贻害美国经济。

前美联储经济学家萨姆指出,美联储现在不采取渐进式降息就有可能触发所谓的“萨姆规则”。

萨姆规则是指当3个月失业率均值比一年低点高出0.5%时,经济就将陷入衰退。

虽然最新的非农就业增势惊人,但实际上失业数据自2022年1月来首次升至4%,萨姆指标因此达到0.37的新冠疫情爆发来最高。

安联首席经济顾问埃利安也表示,如果美联储想要将衰退风险降至最低,就有必要尽早降息。

他警告说:“如果这一周期因为美联储推迟降息造成经济、金融疲软,美联储将被迫进入一个大规模降息周期。”

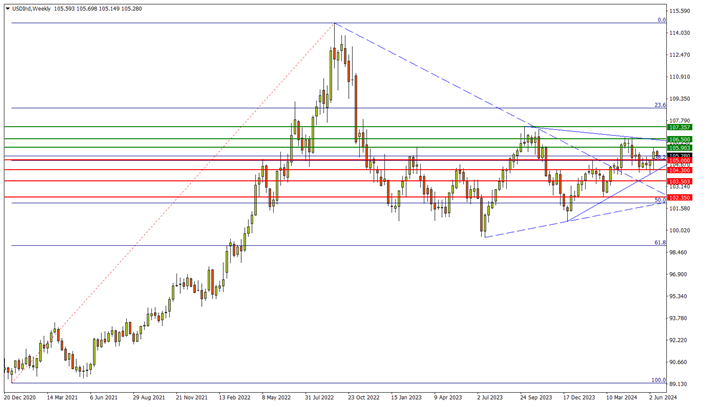

美指年内升势完好

由于美联储利率周期前景复杂多变,美元指数周线图脱离一个三角形后又构筑了另一个三角形。

目前美指年内震荡升势仍相对完好,但上行在去年上半年高点105.90暂时遇阻,往上还将面对去年及今年高点连线与4月小双顶高位区106.50组成的阻力区。

如果能进而冲破去年峰值107.35,那么上行空间将被完全打开。

美元指数周线图 来源:FXTM富拓MT4平台

回撤支撑来看,如果降息路径沿市场判断推进,汇价将大概率下破年内升势。

点位来看,21年1月-22年9月升势的38.2%回撤位105.00,去年12月高点104.30都是重要支撑节点。随后过去两年来多次形成中继转折的103.50也有阻跌效力。

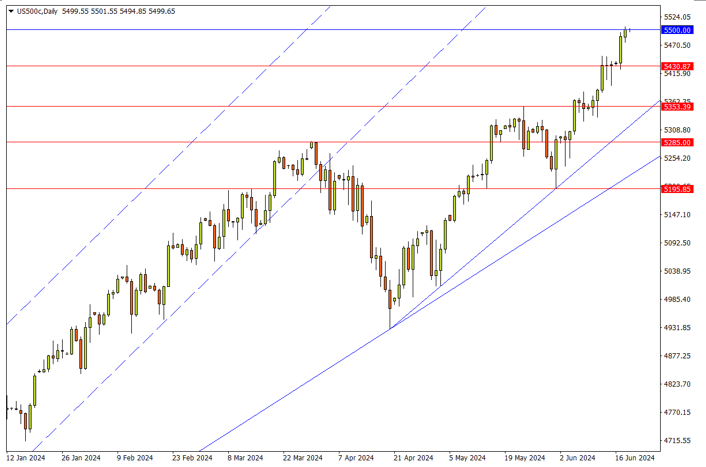

美股的短期升势第五浪

无论是降息预判还是经济前景,美股投资者似乎都不担心。

标普500和纳指不断走出上升推动浪,前者步入了4月中旬来短期升势的第五浪,需留意在4月调整行情的逆向1.618倍映射位5500一线的潜在阻力。

标普500指数日线图 来源:FXTM富拓MT4平台

如若遇阻,调整可看上周波动中枢5430。随后4月下旬来升势下轨,以及去年10月来涨势下轨都是重要支撑节点。

点位方面,5月高点5353,3月高点5285与趋势线的交叉点有望形成支撑合力。

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'