【财睛视角】找回失去的30年!日股重现繁花时代?

日本股市近日启动了新一轮狂飙!日经指数周二(7月9日)收盘涨近2%,东证指数则一度跃上2900点关口,两大指数都在持续刷新30多年前创下的纪录新高。

两大指数相互佐证

东证指数本周不负众望,同样突破1989年泡沫时期峰值,满足了道氏理论“指数需相互验证”的续涨条件,夯实新一轮牛市基础。

日股重返繁花时代?

至于日股近期的发力过程,富拓的今日汇市栏目在股指越过39000关口时即发出“新高”预警。

如果再往前看,日本央行3月历史性地加息后,市场曾经萌发未来货币政策可能连续收紧的担忧,压制日经指数跌了一整月。然而随着央行表现犹豫,投资者对加息风险置若罔顾。

相反,他们转而关注更广泛的市场人气。在股指解锁密集压力并重返中期升势后,市场完全脱缰。

摩根大通认为股指本轮上攻背后的积极因素包括:

- 主要ETF的资金流出已经停止;

- 企业盈利预测的修正趋势拐头向上;

- 日元走弱与股市上涨之间的相关性正在恢复。

加息不是坏消息

摩通的上述“理由”更偏重于市场短期因素,除此之外,更多经济信号已从更深层次为股市营造新的上涨逻辑。

首先,日本央行已终结持续长达8年的负利率政策,虽然仅仅迈出了加息的一小步,但对全球资本市场影响极为深远。

如果持续加息,很可能将导致全球的海量日元回流。要知道自上世纪开始,海外投资就取代直接出口成为了日本企业的重要战略。

目前日本对外直接投资规模已占GDP总量的一半,日本跨国企业的海外子公司营收更是占公司总收入的七成左右。

这些资金汇回日本,除了对日元汇率形成提振外,股市当然也是一大分流出口。

另外,高达1.5万亿美元的日本政府养老投资基金,如果也从美股、美债等标的撤出,并重新兑换成日元资产的话,对于日元、日股同样是一项重大利好。

企业状态改头换面

日本企业盈利状况是另一项足以独撑日股涨势的动因。

众多上市企业在经历数十年的运营重组之后,已让公司的盈亏均衡点处在全球范围内的纪录低位,所以即便是微小的营收增长也能带来利润上的井喷。

利润的大幅增长可从日本最大工会(Rengo)近期发布的工资增长目标上得到印证:Rengo所支持的财年(截止2025年3月)工资年涨幅为5.1%,是33年来最高。

日本央行周一发布的一项季报也显示,许多中小企业的“涨薪正在扩大,超过或与去年的较高水平保持一致”。

薪资上涨正是源于企业对盈利的乐观预期。而薪资-通胀上涨循环又是长期限于通缩的日本经济所梦寐以求的。

相关行情辨析

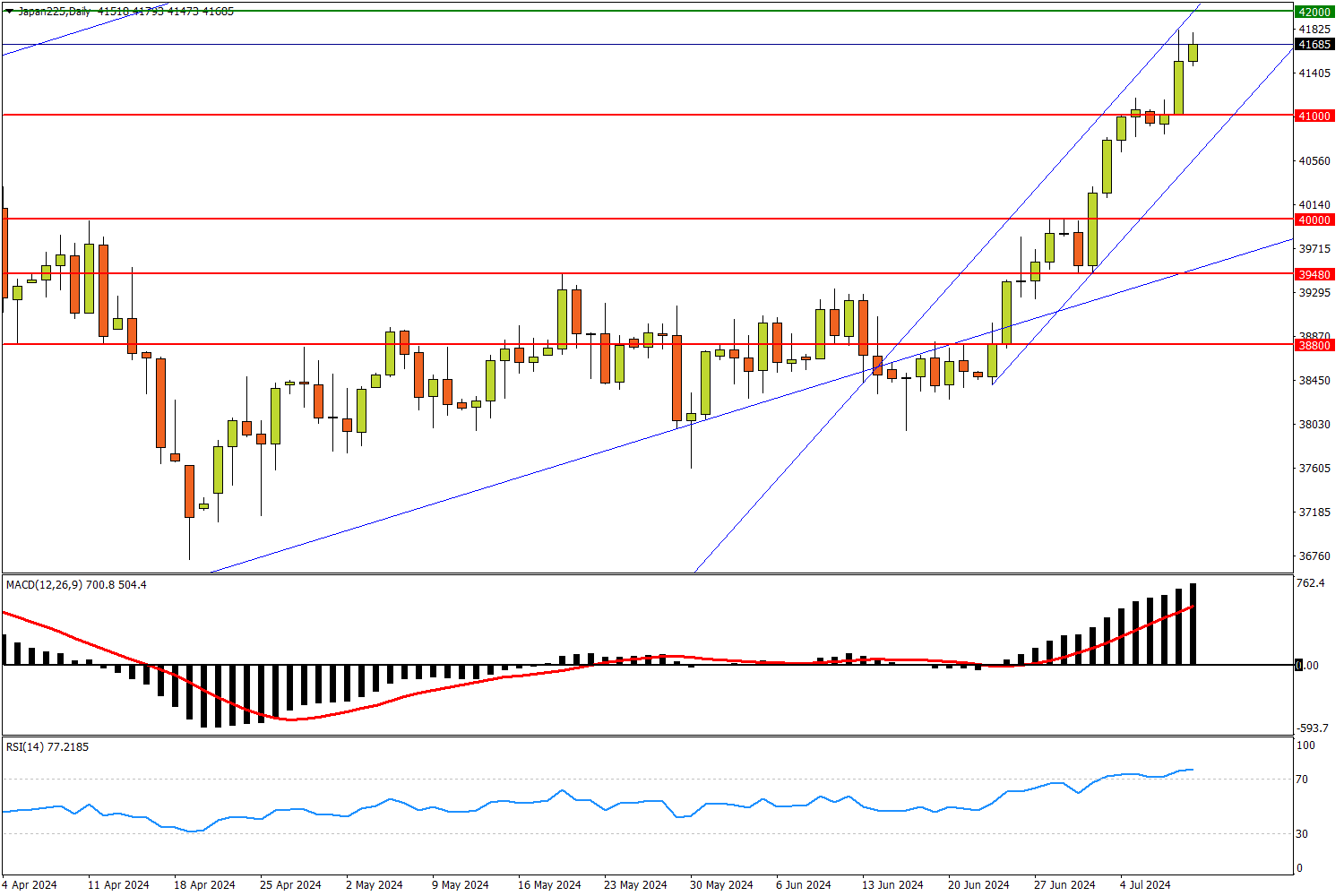

日经225指数(JP225)

来看具体日股行情,日经指数周二在41000上方开疆拓土,6月下旬以来的涨势日渐陡峭。可见围绕去年10月起涨势下轨的震荡已充分消化了浮动筹码。

JP225 D1 来源:FXTM富拓MT4平台

后续上行空间方面,42000整数位或将形成心理压力;冲破后还将上看3-4月跌势的逆向1.618倍映射位43500,中远期目标则指向45000关口。

回撤风险来看,3月高点上方的41000与新近涨势下轨打造初步支撑;跌破则将偏离现有上行节奏。

随后在40000点关口与中长期升势下轨相交,打造更为稳固的多头防线。如果下行一并下穿5月高位39480,则调整将向纵深推进。

更多支撑指向4月5日回撤低位38800。

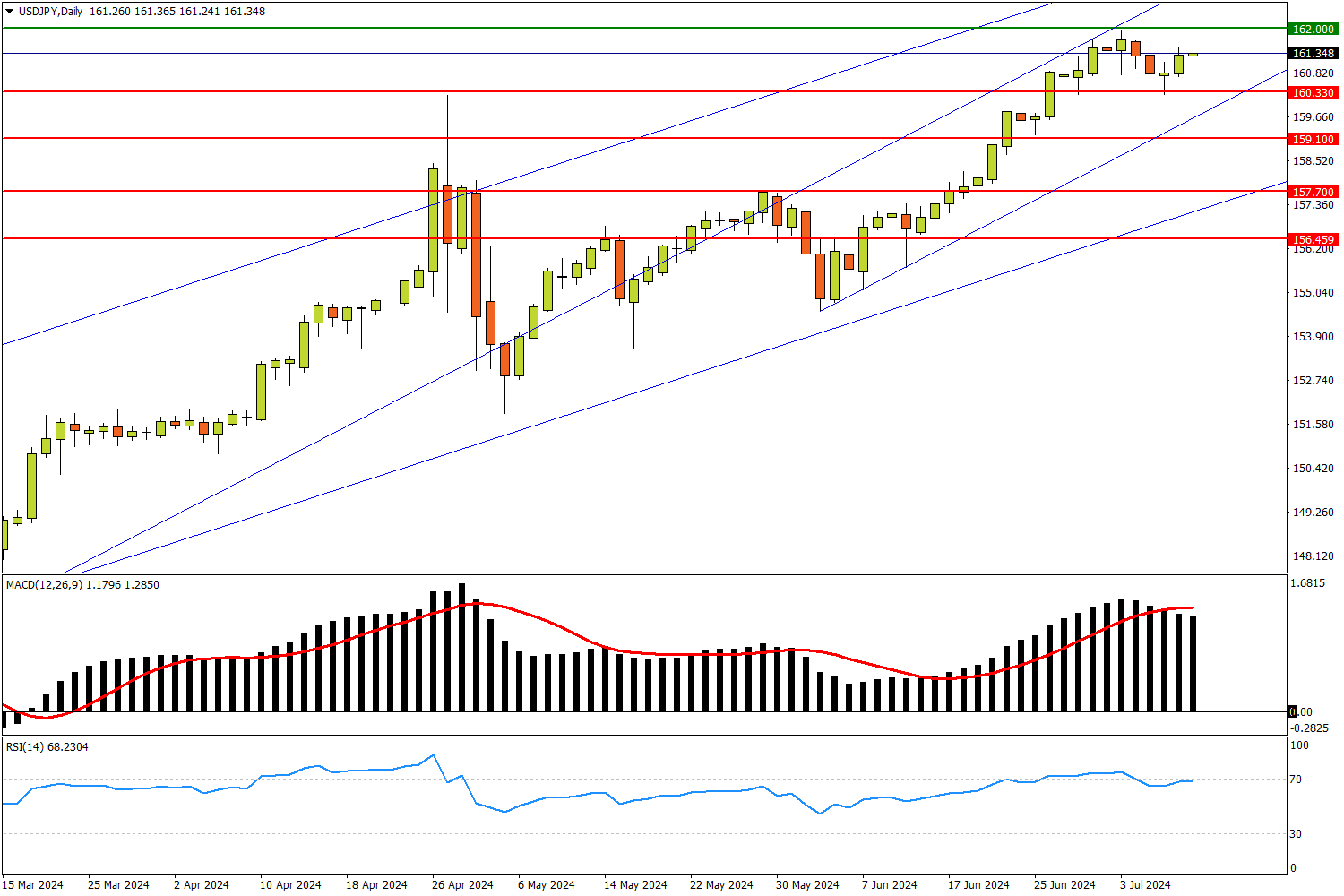

美元日元 (USDJPY)

美日在冲破160.33的1990年高点后略作换挡,但回撤很快在该位附近收获承接,不改震荡上行节奏。

USDJPY D1 来源:FXTM富拓MT4平台

不过如果汇价快速冲破162.00上方的近期高位,则将再次遭遇6月5日来形成的涨势上轨。而且连破新高的过程也可能招致当局干预风险。

中短期来看,汇价或于1986年下半年高点164.00一线遭遇强阻。

回撤风险方面,已被证明有效的160.33支撑相对关键,如果这一接近4月前高无法阻止空方攻势,则市场短调势头渐起。

后续支撑可看去年11-12月跌势的反向1.618倍映射位159.10。随后年内升势下轨与5月高点157.70一旦不保,则美日中期升势将明显动摇。

不过汇价行至此处应有重大基本面变故的配合,如央行进一步明确政策收紧路径,或者采取了意料之外的强力干预手段。

免责声明: 本文内容为个人观点和想法,不应该被理解为包含了个人和/或其他投资建议和/或提议和/或邀 请进行任何金融工具交易和/或保证和/或预测未来的业绩。FXTM富拓公司及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何承认。'